Entrée en vigueur en juin 2022, la Loi Lemoine donne la possibilité aux assurés de résilier et de changer à tout moment d’assurance emprunteur sans frais. A travers cette loi, le législateur vise à rendre le marché de l’assurance emprunteur plus accessible, plus simple et plus transparent. En effet, le marché largement dominé par les bancassureurs attirent les convoitises de nouveaux acteurs.

Tandis que les emprunteurs en vue de réduire le coût global du crédit sont à la recherche de la meilleure offre d’assurance au meilleur prix. Quelles sont les perspectives d’évolution sur ce marché ?

Ce qu’il faut retenir de la loi Lemoine ?

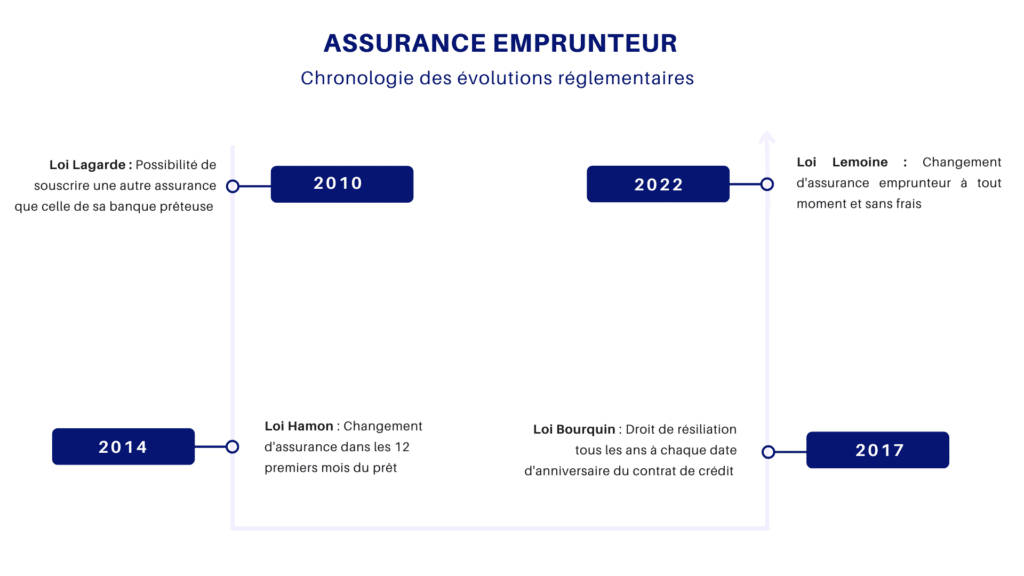

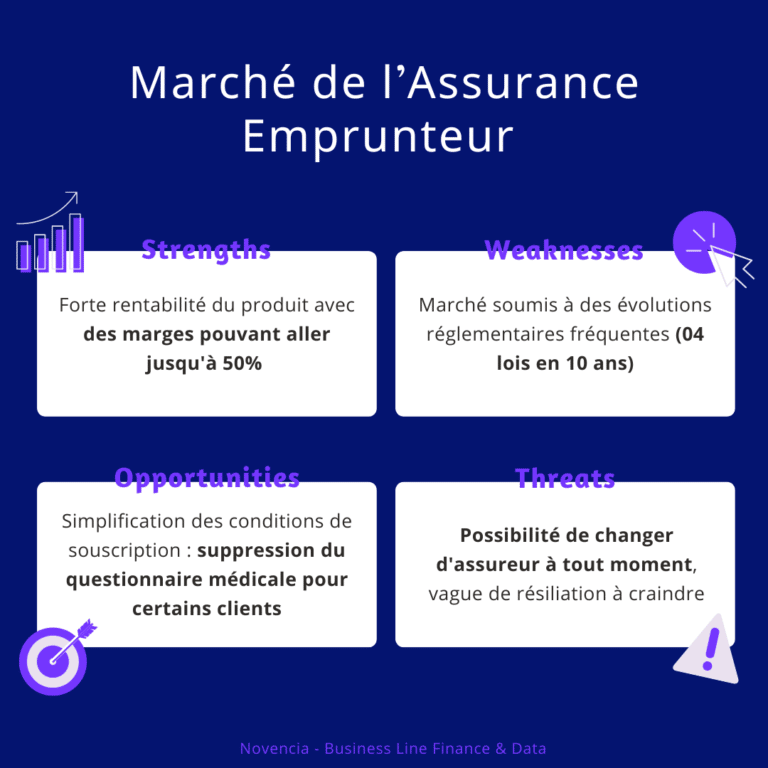

Depuis 2010, l’évolution du cadre réglementaire autour de l’assurance emprunteur vise à l’ouverture de ce marché à de nouveaux acteurs. Grâce à cette ouverture, les emprunteurs vont pouvoir renégocier leurs contrats d’assurance emprunteur pour faire des économies. Adoptée en février 2022, la loi Lemoine comprend 4 mesures phares :

- Possibilité de changer d’assurance de prêt à tout moment

- Souscription possible sans questionnaire médical sous 3 conditions :

- Achat d’un bien à usage d’habitation unique ou mixte (professionnel et habitation)

- Âge en fin de prêt < 60 ans

- Montant emprunté < 200 000€ (crédits immobiliers compris)

- Réduction du droit à l’oubli de 10 à 5 ans pour les emprunteurs guéri d’un cancer ou d’hépatite C

- Obligation d’information des assurés renforcée sur le droit de résiliation et le coût total de l’assurance.

Pour rappel, il s’agit de la 4ème mesure réglementaire visant à libéraliser le marché d’assurance emprunteur.

Un marché concurrentiel dominé par des bancassureurs

En 2020, le chiffre d’affaires s’élevait à 10 Millions d’euros détenu à 80 % par les bancassureurs. De plus, l’assurance emprunteur affiche une rentabilité significative avec des marges pouvant dépasser les 50%. C’est pourquoi, les banquiers voient d’un mauvais œil la délégation d’assurance.

Si de nombreux observateurs prévoyaient une « vague de résiliations massives », le phénomène est loin de se réaliser. En effet, les acteurs traditionnels du marché déploient des stratégies pour conserver leur portefeuille client.

Quelle stratégie pour rester compétitif sur le marché de l’assurance emprunteur ?

Selon la taille de l’acteur, son portefeuille client et sa typologie (traditionnelle, start up, insurtech…) on distingue principalement 2 comportements stratégiques adoptés par les acteurs du secteur.

Stratégie de rétention : baisse des prix, re-négociation des termes du contrat.

Au regard de la rentabilité de ce produit d’assurance, les bancassureurs optent pour une stratégie de rétention. L’argument prix étant déterminant, ces derniers doivent se tenir prêt à renégocier les termes du contrat avec les assurés.

Des acteurs majeurs comme notamment CNP assurances (La Banque Postale) ont annoncé un gel de leurs tarifs d’assurance emprunteur. Outre une revue tarifaire, un accompagnement des équipes commerciales sera important. Pour cela, les bancassureurs pourraient passer par la conception d’outils d’aide à la vente pour faire face aux demandes de résiliation des clients.

Stratégie d’acquisition : expérience client full digital, sites comparateurs, partenariats avec acteurs du crédit.

L’amélioration de l’expérience client lors de la souscription peut s’avérer un angle d’attaque pour pénétrer le marché de l’assurance emprunteur. Les nouveaux entrants sur le marché doivent aider les clients dans leur démarche de résiliation ou de délégation d’assurance. Pour ce faire, une proposition de contrats d’assurance emprunteur respectant les exigences de la banque requiert de concevoir des offres flexibles et ajustables. C’est ainsi que, l’insurtech Luko propose la souscription d’une assurance emprunteur 100% digitale, qui se charge également de la résiliation de l’ancien contrat.

Selon le courtier en ligne Magnolia, les tarifs des emprunteurs non soumis aux questionnaires de santé sont en hausse d’environ 20%. De plus, le comparateur en ligne spécialisé dans l’assurance de prêt constate un pic des demandes de changement d’assurance ; depuis l’entrée en vigueur de la Loi Lemoine. Dans ce contexte, les acteurs du secteur doivent ajuster leur stratégie commerciale et optimiser les processus de souscription. Le référencement sur des sites de comparateurs facilite l’acquisition de nouveaux clients pour les nouveaux entrants.

Dans une logique multi-canal, nouer des partenariats avec des acteurs du crédit peut offrir un atout dans la conquête du marché de l’assurance emprunteur. La plateforme digitale ImmoCentric lancée par April s’inscrit dans cette logique de partenariat gagnant-gagnant. L’assureur April a mis en place un hub digital qui connecte tous les acteurs de l’immobilier et permet à l’acquéreur d’accéder à l’ensemble des éléments relatifs au financement et aux assurances de son projet.

Conclusion

La stratégie de rétention, c’est une stratégie qui existe depuis toujours. Elle réside sur une approche défensive en vue de protéger son portefeuille client en proposant des réductions tarifaires ou des garanties supplémentaires. Toutefois, les bancassureurs doivent veiller à préserver la rentabilité du produit. De l’autre côté, les stratégies d’acquisition font appel à une forte connaissance du produit et mettent l’accent sur l’expérience client.

Pour les mettre en place, les entreprises peuvent se faire accompagner dans leur projet de transformation de leur offre par une équipe projet pluridisciplinaire, les fameuses pizza team (Développeurs, Business Analyst/Product Owner, ingénieur qualité, Product Manager/Chef de Projet). Selon les uses cases, les bancassureurs, les assureurs et les assurtech pourront prioriser le meilleur mix de ces différentes stratégies (amélioration du parcours client, développement d’une offre full-digital ou multicanal).

De plus, l’expertise d’un Data Scientist peut permettre de réaliser une bonne analyse des données pour mieux segmenter les clients, mieux évaluer le risque et prendre de meilleures décisions. Le Data Analyst pourrait compléter le dispositif en effectuant un suivi régulier des KPI, en réalisant des études ahhoc du marché, du comportement client et en anticipant ainsi les impacts court/moyen long terme.

Sources :

- Argus de l’assurance – Assurance emprunteur : les stratégies de conquête

- Pwc – Assurance emprunteur, une dynamique soutenue

- Optimind

- SIA Partners – Etude de marché, Loi Lemoine

- Les Echos Etude – Le marché de l’assurance emprunteur

- April – Immo Centric, la plateforme qui simplifie l’expérience des acquéreurs de biens immobiliers

- Blog Deloitte – Assurance empreinteur : les enjeux de demain pour les banques et les assureurs